Усилия министра финансов Симсека возвращают инвесторов, поскольку жесткая монетарная политика наконец-то начинает приносить плоды.

Всего несколько месяцев назад Amundi SA предупреждала инвесторов о том, что им следует держаться подальше от турецких облигаций. Теперь это одна из их любимых сделок.

Управляющий капиталом в 2,3 триллиона долларов считает, что Турция наметила путь к нормализации экономики, который приведет к росту ее рынков. Это часть более широкой трансформации, которая произошла с марта, когда скептически настроенные инвесторы стали положительно относиться к жестким реформам, проводимым командой технократов под руководством президента Реджепа Тайипа Эрдогана.

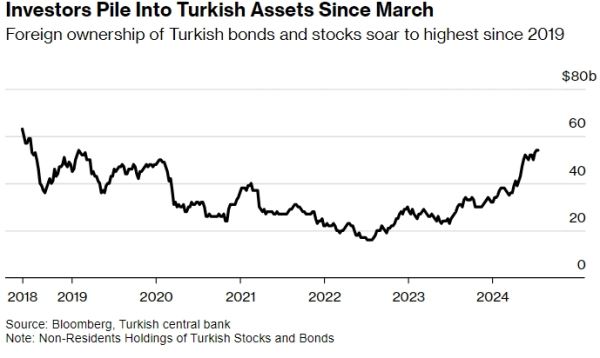

То, что в прошлом году начиналось как струйка денег инвесторов, теперь превратилось в поток, и компании от Abrdn Plc до Vanguard Asset Services Ltd. наращивают позиции. Иностранное владение турецкими акциями и облигациями сейчас находится на самом высоком уровне за последние пять лет: с мая 2023 года в страну влилось более 30 миллиардов долларов, согласно данным центрального банка, собранным Bloomberg. Это свидетельствует о том, что управляющие деньгами, которые ушли, когда Эрдоган начал проводить свою противоречивую политику снижения процентных ставок в условиях двузначной инфляции, быстро возвращаются.

Инвесторы вливаются в турецкие активы с марта. Иностранное владение турецкими облигациями и акциями достигло максимального уровня с 2019 года. Источник: Bloomberg, Центральный банк Турции. Примечание: доля нерезидентов в турецких акциях и облигациях

Тем не менее, несмотря на весь энтузиазм по поводу ралли на рынках, многие не преминули отметить, что Турции еще предстоит пройти долгий путь. В стране один из самых высоких в мире уровней инфляции, а послужной список Эрдогана, в котором есть развороты и неожиданные решения, не забыт. Иностранное владение акциями и облигациями составляет лишь малую часть от того, что было в 2012 году.

«Это займет некоторое время. Это не будет «Большим взрывом»», — говорит Ерлан Сыздыков, возглавляющий подразделение Amundi по развивающимся рынкам. «Экономическая команда достаточно хорошо справляется с политическим и рыночным давлением, и мы рады позитивной динамике по всем бумагам с фиксированным доходом и акциям».

По словам Саймона Киджано-Эванса, главного экономиста Gemcorp Capital Management Ltd., Турция теперь является «темой номер один» для инвесторов на развивающихся рынках. Amundi, крупнейший в Европе управляющий активами, теперь включает Турцию в пятерку крупнейших активов среди облигаций в местной валюте на развивающихся рынках, также скупив корпоративные долги и акции.

Инвесторы-«быки» видят все больше доказательств того, что экономика обретает стабильность. В этом месяце центральный банк объявил о возвращении депозита в размере 5 миллиардов долларов Саудовской Аравии, что показало аналитикам, что Турция уверена в своей способности восстановить валютные резервы. Эти новости появились всего через несколько дней после того, как рейтинговое агентство Moody’s повысило кредитный рейтинг страны впервые за более чем десять лет.

«Мы были очень впечатлены политикой Турции», — сказал Ариф Джоши, который управляет примерно 9 миллиардами долларов в качестве соруководителя группы долговых обязательств развивающихся рынков в Lazard Asset Management в Нью-Йорке.

Три года назад ситуация была совсем другой после увольнения главы центрального банка Начи Агбала, который повысил процентные ставки, чтобы подавить инфляцию. Впоследствии Эрдоган усилил политику, которая привела к резкому росту цен. Поэтому, когда в июне 2023 года президент Турции выбрал Мехмета Симсека на пост министра финансов, было много сомнений в том, что его ждет иная судьба, чем его предшественников.

Вместо этого Симсек и новая команда в центральном банке начали цикл ужесточения кредитно-денежной политики, подняв основную ставку до 50%. Они ослабили некоторые меры контроля над лирой и постепенно вернулись к более ортодоксальной политике. Ключевым поворотным моментом, по мнению инвесторов, стало решение Эрдогана не менять ключевые экономические посты после того, как его союзники потерпели поражение на местных выборах в марте, — шаг, свидетельствующий о поддержке своей новой экономической команды.

За месяцы, прошедшие после выборов в конце марта, акции и облигации резко выросли. Облигации в местной валюте подорожали на 6,3%, превысив средний показатель аналогичных долговых обязательств развивающихся рынков на 1,1%. Фондовый индекс Borsa Istanbul 100 вырос на 16% в долларовом выражении, что делает его одним из самых успешных индексов в мире.

Между тем, лира демонстрирует первые признаки стабильности: в последние несколько месяцев ее курс колеблется в районе 33 за доллар. В последние годы валюта претерпела масштабное обесценивание, вызванное инфляцией, превышающей 70%.

Приток иностранного капитала в турецкие активы может быть чрезмерным, считает Боб Сэвидж, глава отдела рынков и стратегии BNY. По его словам, инвесторы не обращают внимания на подводные камни, такие как геополитические риски, которые могут привести к новому витку бегства капитала.

«Турция находится на перепутье», — сказал Сэвидж в интервью. «Вы можете увидеть, как обостряется ирано-израильский конфликт. Может обостриться российско-украинский конфликт. Иран является частью этой истории, а Турция оказалась в центре».

Доходность турецких активов с марта. Облигации и акции выросли с 31 марта, поскольку Турция придерживается экономических реформ. Источник: Bloomberg

Киран Кертис, директор по инвестициям лондонской компании Abrdn, говорит, что он увеличивает позицию в турецких активах, даже несмотря на сохранение долгосрочных политических рисков.

«Я доверяю нынешней финансовой и экономической команде, но всегда есть вероятность, что в следующий раз, когда на выборах придется бороться, произойдут перемены», — сказал он. «Честно говоря, я не думаю, что кто-то может иметь долгосрочный взгляд на это».

Но пока инвесторы хвалят Симсека за борьбу с инфляцией и создание валютных резервов страны, хотя при этом предупреждают, что миссия еще не закончена.

«Они проделали очень хорошую работу по разъяснению того, чего они пытаются достичь», — говорит Джефф Гриллс, глава отдела долговых обязательств на развивающихся рынках в Aegon Asset Management. «Но они все еще не победили. Инфляция все еще очень высока, но рынок явно дал им карт-бланш. Поэтому я считаю, что проблема Турции с точки зрения инвестиций заключается в том, что спреды уже оценили победу во всем, чего им нужно достичь».

По мнению Ника Айзингера, соруководителя отдела активных стратегий с инструментами с фиксированной доходностью на развивающихся рынках в Vanguard Asset Services Ltd., одной из привлекательных сторон инвестиций в Турцию является то, что рынок недостаточно инвестирован. Он перешел от коротких сделок по лире к небольшим длинным позициям и владению 10-летними облигациями по мере укрепления экономики страны и ее валютных резервов.

«У инвесторов есть много возможностей вернуться на рынок», — сказал он. «Следующим важным событием будет разворот инфляции. Потому что когда это произойдет, я думаю, вы получите еще одну волну».

Подготовлено ProFinance.ru по материалам Bloomberg

По теме:

BNY предостерегает от чрезмерного оптимизма на турецком рынке Процентные ставки в Турции будут снижаться — экономисты Инфляция в Турции резко замедлилась до 71,6% в июне За год по апрель цены в Турции выросли почти на 70% Источник: profinance.ru