Как известно, золото традиционно имело высокую корреляцию с доходностью казначейских облигаций. Но эта парадигма меняется.

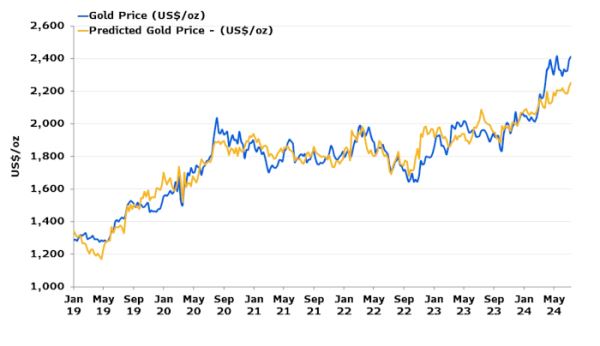

Динамика цены на золото на спот-рынке (синяя линия) и цены, определенной расчетной моделью справедливой стоимости (желтая линия).

С середины 2022 года факторы, определяющие цены на золото, сместились на восток, что делает котировки драгоценного металла более чувствительными к экономике Китая, свидетельствуют данные Bloomberg Intelligence.

Хотя золото еще не полностью отделилось от прежним устойчивых драйверов: процентных ставок в США и других традиционных рычагов влияния на цену, показатели, ориентированные на Китай, могут оказать влияние на стоимость в ближайшей перспективе, а дальнейшая слабость рынка недвижимости, вероятно, сохранит цену золота на высоком уровне, учитывая ограниченные альтернативные варианты инвестирования, пишет аналитик по металлам и горнодобывающей промышленности Bloomberg Грант Спорре.

Краткосрочная модель справедливой стоимости BI, которая использует четыре переменные (цены на недвижимость в Китае, индекс геополитических рисков, курс юаня и доллара), предполагает, что золото должно торговаться на уровне около 2250 долларов за унцию. Это означает, что в настоящее время в цену заложена премия (фактическая цена выше расчетной цены по модели) в размере 140 долларов за унцию (6%), что BI объясняет бычьими настроениями.

«Если верить истории, золото может сохранить эту премию до конца года в преддверии первого снижения ставки ФРС (ожидается в сентябре)», — говорит Грант.

Модель BI показывает, что текущая цена золота была бы справедливой при более оптимистичном сценарии, когда доллар остается стабильным по отношению к широкой валютной корзине, но юань ослабевает до 7,5 за доллар, цены на недвижимость в Китае продолжают снижаться до 5% в годовом исчислении, а восприятие геополитических рисков растет в преддверии выборов в США.

MarketSnapshot — ProFinance.Ru в Telegram

Источник: profinance.ru